Cara Buat Loan Rumah Pasti Lulus, Biar Dokumen Cantik Kali Pertama Apply

Simpanan sudah cukup untuk beli rumah. Tapi simpanan yang cukup bukanlah penentu untuk anda memiliki rumah dengan mudah. Anda perlu melakukan persediaan yang secukupnya sebelum anda membuat loan perumahan.

Antaranya adalah dengan memastikan dokumen yang anda gunakan untuk permohonan nanti baik dan cantik agar pihak bank meluluskan permohonan perumahan anda dengan mudah.

Berikut adalah cara untuk anda mencantikkan dokumen untuk permohonan anda.

Kiraan Jumlah Pinjaman Yang Layak

Untuk mengira jumlah pinjaman yang layak, kita akan menggunakan cara kiraan DSR ini.

DSR (Debt Service Ratio)

Biasanya pegawai bank yang menguruskan bahagian pinjaman perumahan sangat suka jika berurusan dengan anda sekiranya anda mempunyai ilmu mengenai DSR ini. Ini kerana memudahkan urusan mereka untuk membuat penjelasan dan urusan menjadi lancar.

Contoh kiraan :

Jumlah pinjaman (bahagi) 200 : Jumlah anggaran ansuran bulanan yang perlu dibayar pada bank.

Jumlah yang akan dipinjam : RM350,000

Cara kiraan : RM350,000 / 200 = RM1,750

Jumlah anggaran ansuran bulanan adalah : RM1,750

Ambil RM1,750 ini sebagai jumlah ansuran bulanan pinjaman perumahan anda.

Formula Mudah Cara Kira DSR

Formula asas untuk mengira DSR adalah seperti berikut :

DSR : (Hutang bulanan / Pendapatan bulanan) X 100

- Pendapatan bulanan anda : RM3,500

- Ansuran bulanan kereta : RM450

- Ansuran bulanan motor : RM250

- Ansuran bulanan hutang peribadi : RM500

- Ansuran bulanan kad kredit : RM750

- Jumlah keseluruhan : RM1,950

Nota : Gunakan hutang yang terkandung dalam sistem CCRIS sahaja.

Cara Pengiraan DSR

(RM1,950 / RM3,500) X 100% : 55%

55% ini adalah DSR semasa anda.

Cara Pengiraan DSR Selepas Pinjaman

Untuk kira DSR selepas pinjaman, masukkan ansuran bulanan yang dikira tadi ke dalam kiraan DSR :

(RM1,950 + RM1,750 / RM3,500) X 100% = 105%

DSR yang bank akan luluskan setiap bulan adalah kurang daripada 70%. Tapi, ia berubah-ubah mengikut bank.

Jika ingin dapatkan kiraan yang lebih tepat, semak dengan pegawai bank yang uruskan proses pinjaman anda.

Dengan merujuk contoh kiraan kat atas ini, permohonan ini ada potensi tak lulus dan ditolak oleh pegawai bank. Sebab ia jauh daripada kadar yang dibolehkan.

Harga Rumah Yang Mampu Dibeli

Gunakan kadar maksimum DSR sebanyak 70% dan gunakan segala info diatas.

Ubahsuai formula DSR supaya fokus kepada hutang bulanan anda.

Hutang bulanan maksimum : (DSR maksimum / 100%) X Pendapatan bulanan

Contoh kiraan :

- Hutang bulanan maksimum = (70% / 100%) X RM3,500 : RM2,450

- Hutang bulanan maksimum – Total hutang sekarang : Jumlah ansuran bulanan untuk rumah

RM2,450 – RM1,950 = RM500

Jumlah Ansuran Bulanan X 200 : Jumlah Total Pinjaman Perumahan (RM500 X 200 : RM100,000)

Dalam contoh ini, anda hanya mampu membuat pinjaman sebanyak RM100,000 untuk membeli rumah berdasarkan DSR semasa kita.

Bagaimana pula nak tingkatkan jumlah kadar DSR ini? Rujuk semula formula DSR dan anda akan dapat jawapan untuk soalan ini.

3 Teknik Power Tingkatkan Kadar DSR

1. Jika anda mempunyai pendapatan sampingan seperti komisyen ejen insuran (unit trust atau sebagainya), dividen saham, sewa rumah, atau yuran pengarah, anda boleh selitkan dokumen ini semasa memohon pinjaman perumahan.

Pastikan dokumen yang diberi adalah sah dan kukuh seperti surat perjanjian sewa rumah, penyata komisyen, penyata dividen, dan penyata bank untuk tempoh 3 hingga 6 bulan.

2. Untuk pinjaman perumahan, bank membenarkan 2 nama digunakan. Pendapatan daripada 2 penama ini akan dicampurkan semasa mengira DSR, serta komitmen dan jumlah hutang juga akan diambil kira.

Jika anda ingin tinggikan potensi untuk lulus pinjaman, pastikan penama kedua itu mempunyai kadar DSR yang baik.

3. Anda juga boleh kurangkan hutang bulanan sedia ada. Dengan ini, kadar DSR akan jadi bertambah baik dan membuatkan pihak bank meluluskan pinjaman anda dengan mudah.

DSR Cantik Dan elok

- Kadar DSR anda dinilai dengan kekuatan, jaminan aset, rekod bayaran pinjaman yang dibuat dan faktor-faktor lain.

- Jika setiap faktor ini adalah positif, potensi untuk bank luluskan permohonan anda adalah tinggi.

- Anda juga boleh berunding dengan pihak bank untuk dapatkan terma dan syarat pinjaman yang lebih baik, seperti mengurangkan kadar bunga (interest) dan bayaran untuk yuran-yuran lain.

Sebelum anda membuat pinjaman perumahan, anda juga boleh semak 9 cara memilih bank untuk memohon pinjaman perumahan.

9 Cara Memilih Bank Untuk Pinjaman Perumahan

1. Kadar Faedah

- Bandingkan kadar faedah setiap bank.

- Pastikan anda pilih bank yang mempunyai kadar faedah terendah.

2. Tempoh Pembiayaan

- Faktor ini berkait rapat dengan usia anda. Sekiranya masih muda mungkin bank tidak keberatan untuk tawarkan tempoh pinjaman maksima. Bayaran bulanan juga tidak akan terlalu membebankan kerana tempoh pinjaman yang panjang.

- Namun jika anda sudah agak berusia, agak mustahil bank menawarkan pinjaman hingga tempoh maksima. Apabila tempoh pinjaman singkat, bayaran bulanan juga akan menjadi tinggi.

3. Margin Of Finance (MOF)

- MOF ialah margin pembiayaan yang boleh diberikan oleh bank.

- Jika bank menawarkan MOF 90% pada hartanah bernilai RM300,000, ini bermakna bank akan membiayai sebanyak RM270,000.

- Baki 10% perlu disediakan oleh anda sebagai bayaran pendahuluan.

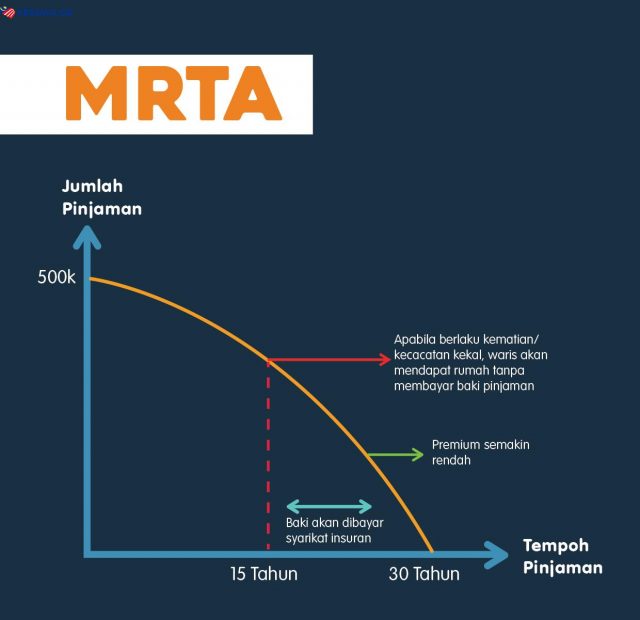

4. MRTT Atau Kos Tambahan Lain

Sesetengah bank akan serap sekali kos tambahan lain seperti MRTT dan yuran guaman dalam pinjaman anda. Anda perlu semak perkara ini.

MRTT : Mortgage Reducing Term Takaful

- Insurans jenis ini kebiasaannya akan dicampurkan sekali dengan pembiayaan hartanah. Untuk pembeli rumah pertama, margin pembiayaan anda akan menjadi 90% + 5%.

- Tambahan 5% adalah lebihan wang yang ditawarkan oleh bank untuk kos guaman, MRTA/MRTT dan juga kos valuation.

- Perlu dibayar sekali sahaja ketika dalam proses pembelian hartanah. Nilainya juga adalah lebih rendah berbanding MLTT / MLTA. Sekiranya berlaku kematian pemilik hartanah,

- Insurans MRTT akan membayar baki hutang hartanah dengan bank. Tiada nilai cash value dalam insurans ini. Nilai insurans juga menurun mengikut baki hutang pembiayaan hartanah dengan bank.

5. Kadar DSR

- Sebelum bank luluskan pinjaman anda, pihak bank akan siasat dahulu keadaan kewangan anda.

- Rujuk kiraan DSR diatas.

6.Pakej Loan Yang Ditawarkan

- Teliti pakej yang ditawarkan kerana setaip bank menawarkan pakej yang berbeza.

- Anda boleh pilih sama ada membuat pinjaman jenis konvensional atau islamik, flexi atau semi flexi.

7.Teliti Terma Dan Syarat Sebelum Tandatangan Dokumen.

- Baca terma dan syarat dengan teliti supaya tidak menyesal kemudian hari.

8. Locked In Period

- Ini sangat penting. Bank biasanya akan kenakan sejumlah kecil caj penalti dari jumlah pinjaman asal jika anda berjaya melangsaikan keseluruhan baki pinjaman anda seawal tahun kedua atau ketiga pinjaman.

- Bayar awal pun salah, lambat pun salah. Maka perhatikan dan ambil berat tentang perkara-perkara seperti ini.

9. Default Rate

- Lain bank lain ‘default rate’ mereka. Sesetengah bank berikan ‘default clause’ selama 3 bulan, sesetengah sebulan sahaja. Jadi pastikan anda peka dengan perkara ini.

- Bagi yang gagal membayar untuk beberapa bulan jangan terkejut andainya kadar pinjaman anda naik secara tiba-tiba. Ianya seolah ‘denda’ dari pihak bank kepada anda.

Jadi, pastikan dokumen anda cantik dan dalam keadaan baik sebelum anda mengantar permohonan anda. Pastikan juga anda mempunyai ilmu DSR serta memilih bank yang terbaik untuk membuat permohonan. Anda tidak perlu mendengar cakap orang atau membuat pilihan terburu-buru.

Semoga dengan perkongsian ini memberi manfaat buat anda.